だがどんな問題がたちはだかろうと、プログラマーたちはビットコイン・ソフトウェアの未来に対するビジョンを見失うことはなかった。クレジットカード取引に課される最低手数料のために、クレジットカードでは実現不可能なマイクロペイメント(少額決済)の可能性に惹かれる者もいれば、移民が国際送金サービス会社のウエスタンユニオンに頼らずとも母国に稼ぎを送れるようになる可能性に興味をもつ者もいた。さらにはかつてサトシが説明した、コストの高い権原保険会社やエスクロー(第三者預託)サービスを使わずに不動産売買を行うといった優れた契約方法の登場を思い描く、あるいはSF小説に登場する普遍的通貨という抽象的概念を抱く者もいた。

デジタル・ゴールド-著者ナサニエル・ポッパーより引用

ビットコインへの投資をしようと思っても、投資対象になるの?価値あんの?って思って、興味はちょいあるんだけど投資開始に乗り気になれない、って事があると思います。

なので、判断材料の1つとして、私が「ビットコインって投資対象になるの?価値あんの?」から「むしろ強気・・・!」に変わった諸々の事について記載します。

ただ、私は長期で強気になってる状態なので、そういったバイアスがかかってる、そういう情報ばっかり目に付く、集めちゃうって事があると思うので、参考程度に留めておいて下さい。

あと、仮に、後にホールドが難しくなり始めるレベルまでビットコイン価格が上昇した時にも、ホールド・待つ、の判断ができる様に、当初どういう考えで投資を開始したのかのメモというか、備忘録というか、そういう意味合いのまとめです。

スポンサーリンク

ビットコインは発行枚数の上限が決まっている

ビットコインは発行枚数に上限があります。

上限は2100万BTC。BTC=ビットコインです。

なので、レア度がある程度確保されています。金(ゴールド)の様に。

今(2019年10月)の発行枚数はBTCは1800万BTC程マイニング(採掘)が完了しているって状態です。

上限の2100万BTCのマイニング(ブロックを作成して報酬としてビットコインがもらえる計算処理)が完了するのは2140年頃になっています。

で、その上で、数百万BTCが既に永遠に消えています。

取引所に預けて管理されていたBTCも、その取引所の管理者が秘密鍵(パスワードみたいな物)が分からなくなった、とか、管理者が亡くなった、とかで、永久に失われているBTC(取り出せないビットコイン)が数百万あるみたいです。

(700万BTC程度みたいです。)

=発行枚数の内、既に何割かは永久に取り出せなくなっている。レア度上昇。売り圧力低減。

また、サトシ・ナカモト(ビットコインの論文を発表した人物の名前)が初期等(ネットワーク参加者が増える前等)にマイニングした分で100万BTCを保有しているのが分かっているそうです。

で、今までにも使った形跡がないとの事。

=約1400万BTC程度がビットコインの発行枚数の上限になっている

=レア度上がってる

金融緩和とかで一方的に価値毀損されずに済む?

法定通貨(ドルとかユーロとか円とか)は、管理者がいて、中央銀行が発行をしています。

で、以前はドル(世界の基軸通貨)は金本位制で、新規に通貨量を増やすには、それに対応する分だけ金(ゴールド)を保有しなければならなかったので(要請があったらその額相当のゴールドを渡す必要があるため)、無尽蔵に紙幣を刷るってのはできない状態でしたが、金本位制が撤廃されたため、中央銀行は刷ろうと思えばどんだけでも刷れるって状態になってます。

もちろん何も考えずに刷るって事はないわけですが、それでも中央銀行が意思決定して刷る事ができます。

金融緩和等は市場に流通する通貨量を増やして、それで消費を促し、お金が回り始めて経済成長を狙うって感じです。

流通する通貨量が新規に増えるって事は、既に持っている法定通貨の価値がその時点では毀損する事になります。

(自分が持ってる現金の価値が薄められる等で貯めてるより消費の方向が増える)

例えば、法定通貨全体での価値が「100」の時に、新たに通貨量を増やしたとしても、その時点では、価値は等しく全体で「100」であるならば、その通貨の価値が減少してしまいます。

レア度が変わるわけなので。

バナナ一本を買うのに必要なのが、今までは100で良かったのに、今度は110必要、ってなったりします。

=中央銀行の意向で自分が持ってる現金価値が毀損される可能性がある

ビットコインの場合には、誰か信用力のある発行体がいるって状態ではないため、誰かの意向で量が勝手に増える(既存のBTCの価値が薄められる)事はない状態になっています。

ビットコインの量を新規で増やすにはマイニングが必要です。

(約10分に1回増える様になっています。)

ゴールドの埋蔵量が決まっていて、新規に量を増やすにも採掘作業が必要ってのと同じ感じで。

で、その上でBTCは上限が決まっています。

=誰かの意向で新規供給による価値毀損が起こらない様になっている

≒レア度を保つ状態が作られている

国際送金にかかる時間が短く送金手数料が安く済む

ビットコインは一人のアドレス(銀行で言う銀行口座番号みたいな物)からもう一方のアドレスへの移動(送金)に費用がほぼかからないって利点があります。

送金手数料が安く済むっていう価値の提供って感じです。

今は、例えば、日本からアフリカの人の口座に送金するってなったら、送金会社が円を現地通貨に変えて(為替手数料がかかり)、更に送金自体にも手数料(国際送金手数料)がかかります。

送金額によっても違いますが、送金額が大きめで2%、3%、少額の送金で5%~10%程度って感じで送金額に対してこんぐらいの率で手数料がかかります。

で、更に、国際送金(銀行口座への振込の場合)は日数もかかります。

(大体1~3営業日。取扱い窓口での現金受取はもっと速いとかはある様です。)

速く取引を終えたいって思っても、ラグがあります。時間がかかります。

=それだけ、全体としてみれば、時間損失・機会損失は生まれている可能性がある

1つの取引で停滞が生まれているならば、全体としてみれば大きな停滞になっている部分もあるかと思います。

国内での個人間の取引ですら、買いたい!ってなったらすぐ買いたいし、すぐ取引を完了させてゲットしたいってのは私はあります。着金を確認してからの発送とか移転とか普通にあるので。

銀行振込でも、国内ならクイック入金とかで即時反映とかは対応銀行同士ならありますが、もしそうでないならば、振り込んだのに着金は翌営業日になったり、土日祝なら週明けになって更に時間がかかる、ってなったり。=停滞

また、国内の銀行振込での額ですら、手数料払うのは萎えるってのがあります。

なので、国際送金が速く手数料が安く済むって点はビットコインと既存の法定通貨と比較した場合の価値の1つとしてあります。

また、ビットコインはアドレスからアドレスへの移動で送金完了、なので、送金にかかる時間が短いっていう部分も価値の提供って面があります。

時間かからないっていうメリットです。

ただ、送金の速さについてはその他の暗号資産(仮想通貨)の方が優れている面もあるみたいですが。リップル(XRP)等。

コインチェックとかGMOコインとかで買うならビットコイン、リップルどちらも買えます。私はどっちもでどっちも買ってます。

(→【ビットコイン】コインチェックは取扱通貨数が多く、利用者数が多い取引所!)

(→GMOコインでのビットコインの現物の購入の仕方)

需要が途切れなければ価値の保存手段になり得る

また、ビットコインへの需要が途切れなければメジャーな価値の保存手段の1つにもなり得ると思います。

QE(量的緩和)とか、インフレとか、通貨価値毀損を軽減の意図での需要だったり、自国通貨の価値が不安定な場合の分散としてのビットコイン、だったりの需要です。

半減期で供給が減り需要が変わらないなら価値上昇?

ビットコインはブロックチェーンの最後のブロックを作る競争(マイニング)に勝つと、その人にBTCが付与されます。

この付与される量は決まっていて、今現在は12.5BTC(1BTC100万円なら1250万円)です。

で、これが一定量ごとに半減する様に決まっています(半減期)。次の半減期で、マイニングで得られる報酬が6.25BTCになります(今までの半分の量のビットコイン)。サトシ・ナカモトとか初期の頃の人がその様に設計したそう。

マイニングのスピード(ブロックが作成される間隔)も計算処理の難易度を変える事で、約10分毎に1回になる様になってるらしく、そのスピードからすると、大体4年に1回ビットコインの半減期が来て(次は2020年5月頃)、マイニングによって得られるBTCが半分に減っていきます。

となると、需要と供給で、需要が変わらないならば、供給が減る事で、BTCの価値が上がるって可能性があります。市場原理的に。

こういった部分も価格上昇の一因として影響があると言われている部分です。

電気代等々の経費も価値の裏付け?

ビットコインのマイニングは、コンピューターで計算処理をする事になります。

で、パソコンは高性能になる程、基本的には消費電力が上がります。

マイニングは競争なため更にコンピューターの性能上げる、更に性能上げるって部分が出て来ます。

なので、高性能コンピューターを起動して計算処理している間の電気代(基本ずっと)、コンピューターを置いておく土地代、設備代(マイニングで儲けるため、というか事業としてマイニングしている企業があります。)等々、経費がかかります。

事業として行うなら、やはり利益確保は必要なので、そうなるとビットコインの価値下落抑制圧力として機能する面が出て来ます。

ビットコインの価格が下がって、損益分岐点超えたらやってけないって事なので、売り圧力低減につながったり。

=電気代等々の経費もビットコインの価値・価格の裏付けとして機能?

この価格じゃないと売らない。じゃないと商売(マイニング)成り立たないから。ってなり、それでも買う!って人がいれば価格は維持され、もっと高くても買うって人がいれば、価格は吊り上がる。(これはただ単に推測です。)

で、半減期毎にそれは続く。

ゆえに、「それでも買う!」って人がい続けるか、増え続けるか、が重要で、その理由として考えられるのは、上記の様な事だったりです。(送金速い、送金手数料安い、資産保全手段など)

ネットが情報を、ビットコインがお金を個人に?

インターネットが既存メディア(TV、ラジオ、新聞、雑誌等)から個人に対しての富・主体の移転って感じになったのに対して、ビットコインは既存金融機関から個人への富・主体の移転になる?って感じでも言われています。

上述した、国際送金手数料だったり、他にも銀行口座の維持手数料だったり。(日本ではほぼかからないですが、海外では口座維持手数料がかかる事がほとんどだそう。)

他にも、色々な取引に際しての金銭の支払いの仲介業とか、仲介がとっている手数料、が移転って事にも繋がります。

国際送金の市場の何割かが破壊されたらその分がビットコインの需要に繋がり価値上昇に繋がる?って感じで。

ビットコインは相対(あいたい)的に、1対1で支払いを行う事ができるので、その利点です。

全部が全部じゃなくてもそういう取引の(世界の)1%、5%、10%と、ビットコインでまかなわれる様になったら、それはビットコインの需要なので、これもまた価値上昇に繋がります。

それやるにはビットコインが必要なわけなので。ビットコインというか暗号資産(仮想通貨)ですが。

(ただ、暗号資産の中ではビットコインは基軸通貨的な部分があるので結局連動って感じかな~と思います。)

PlanBさんのストック・トゥ・フローから考えた今後どうなるかの見通し

また、ビットコインは今後どうなるの?価値上昇?って見通しは、在庫・供給の面(ストック・トゥ・フロー)から考えた物も出ています。

ストック・トゥ・フロー(Stock-to-flow:SF)は、既存の量を、新規の量でまかなうには何年かかるかっていう数字です。

(今ある量は、これから新たに出て来る年間の量の何倍なのか)

例えば、金(ゴールド)のSFは62です。

今、世界にある金と同量の金を新規採掘でまかなうとしたら62年かかるってのが「SF62」です。

(金の市場価値:1トロイオンス1300ドルで約8.5兆ドル)

銀のSFは22です(市場価値:1トロイオンス16ドルで約3000億ドル)。

プラチナのSFは0.4(5ヶ月程度で既存の量を上回る)。

今ある量を1年未満とかで上回っちゃうって場合は、やはり、今の価値を簡単に希釈できてしまうって感じになります。

全体量が仮に瞬間に倍になったらその商品は半値、みたいな。

レア度が下がるので。

「今世界に限定100台しかない車!」が、年間100台生産されてたらやっぱ既に持ってるその車の価値は暴落レベルになるかと思います。

なので、価値保存手段として金(ゴールド)に需要・信用があるのは、簡単に既存の価値(今ゴールド持ってる人のゴールドの価値)を薄める事ができないって面があるかと思います。

(今の採掘量・生産量が変わらないって場合62年と長期間なので。世界の金の埋蔵量がある日突然増加とかになんない限り。)

で、ビットコイン価格とSFの関係性はどうなのか?ってのを、PlanBという方が計算して出してくれました。

(永遠に失われた分もある程度含めた状態みたいです。)

My first Medium article! Combining all my tweets about modeling bitcoin's value with stock-to-flow, the halving, power laws, fractals and questions & answers to one logical story.https://t.co/n5P5uMCKHT

— PlanB (@100trillionUSD) 2019年3月22日

2019年3月時点では、既に採掘されたビットコインの総量は1750万コインで、新規供給量は年間70万コインなので、ビットコインのSFは25との事です。

で、ビットコインは一定ブロックが作成される毎に、新規採掘(マイニング)で得られる量が半分になる様になってるので(上述した半減期)、SFのFは一定間隔で減っていきます。

(4年に1度くらいのペースで新規供給量が半分になる)

≒ビットコインのSFは上昇する様に設計されていると言える。

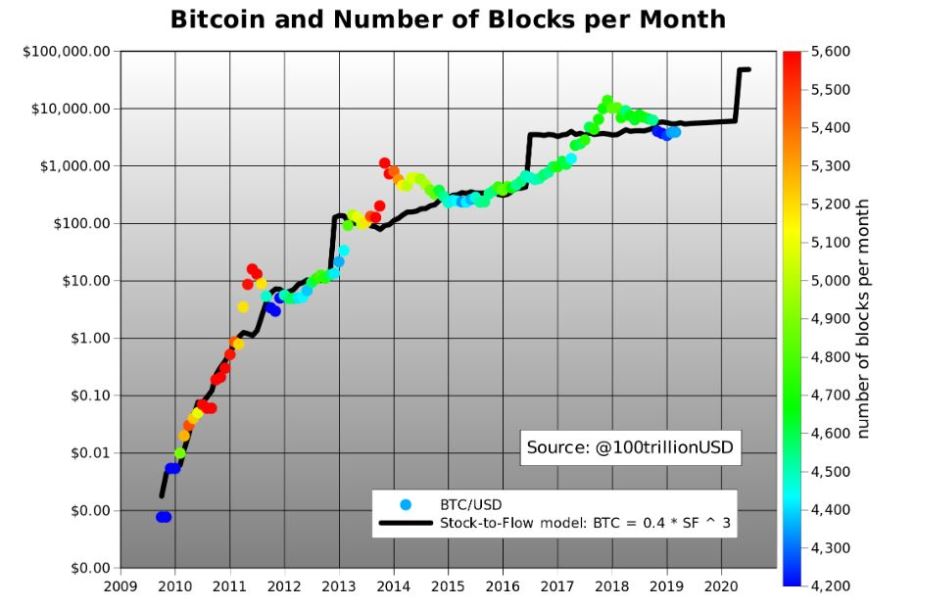

SFモデルによるビットコインが今後どうなるかの価格予測の動きと(黒線)、ビットコインの今までの実際の価格推移(カラーの丸)がどんな関係で来てるのかを表した図が以下です。

PlanBさんの記事(Modeling Bitcoin’s Value with Scarcity by @100trillionUSD|2019年3月23日)より引用

色は、月間に作られるブロック数の量を表しています。(青が少なく、赤が多い。青が採掘少なく、赤が採掘多い月。)

コンピューターの性能によっても作られる量が変わったり(初期はCPU、次にGPU、次にASICっていうのを使って計算処理の性能が上がってきました。)、あとはやっぱり価格上昇がキテルとマイニングも新規参入&フル稼働ってなる感じだと思います。(赤が続く)

これを見ると、半減期が来るたび(≒黒線が上がるたび)に過去は価格上昇が起こってきたってのが分かります。

しかも半減期からあまり間を置かずに価格上昇になっています。

この図の内容を踏まえると、次の半減期が来る2020年5月頃のSF50だとビットコインの予想価格は55000ドルになるとの事。

で、その次の半減期(2024年下期程度)ではSFが100になります。金のSFを抜きます。=更に価格上昇?

ビットコイン価格とSFモデルによる今後の見通し(価格予測)が完全に一致して価格推移するって事ではないですが、そこに絡む様に動く様に思える、と思ったのも、ビットコインを更に買付する事にしたきっかけの1つです。

PlanBさんの原記事は読んだ方が良いかと思います。英語ですが、Google翻訳で充分読めます。(上記の記事と同じ記事です。)

→Modeling Bitcoin’s Value with Scarcity by @100trillionUSD|2019年3月23日

また、SFモデルでの現在価格と実際のビットコイン価格が今現在どういう状態かはBitcoin stock to flow model live chartで見れます。(PlanBさんのSFモデルを元にdigitalik.netさんが作成)

こっちのカラーはただ単に次の半減期までの期間を表しています。(上記画像のカラーとは意味合いが違うので注意して下さい。)

→Bitcoin stock to flow model live chart

SFでのビットコインの今後の展望は他にもドイツのバイエルン州立銀行もPDFで記載

また、SFでのビットコインの今後の展望(価格予測)は他にもドイツのバイエルン州立銀行もPDFで記載しています。

PDF:Is Bitcoin outshining gold?| Megatrend Digitalisation|Bayern LB|2019年9月

最初に提唱したのは、 Saifedean Ammousさんが、「The Bitcoin Standard」って本の中でstock-to-flow approachとして記載したそうです。

とりあえず、SFは私の中ではビットコインの継続買付の根拠として大きな部分を占めてます。

どこまで上がるか下がるか、モンテカルロ法での2021年7月までのビットコインの価格予測

ビットコインの価格予測については他にもあります。

Timothy Peterson(ティモシー・ピーターソン)という方が、モンテカルロ法ってので100回試行した場合の、2021年7月までのビットコインの価格予測をしています。(2019年8月2日のツイート)

Pretty sure we'll never see #bitcoin = $6,000 again, not in our lifetimes. If $BTC dips to that or below, you should buy lots of it. pic.twitter.com/WCJ69zr2Sw

— Timothy Peterson (@nsquaredcrypto) 2019年8月1日

訳

私達の人生において、1BTC6000ドルを見る事はもうほぼないでしょう。

もし、その程度もしくはそれ以上に下落した場合には、かなりの量を購入するべきです。

100回の試行で、最も上昇したパターンだと、2021年7月に約38000ドルって価格予測になってます。

モンテカルロ法は別名ランダム法って呼ばれてるみたいで、色々な予測できない事も含めて(乱数を使って)、シミュレーションや数値計算をする手法みたいです。

ビットコインがどこまで上がるか、どこまで下がるかの価格予測にはとりあえずこういうのも出てます。

詳細は、BITTIMES|ビットコインの「未来シナリオ」CFA協会認定アナリストが強気予想に言及|2019/08/04をご覧下さい。

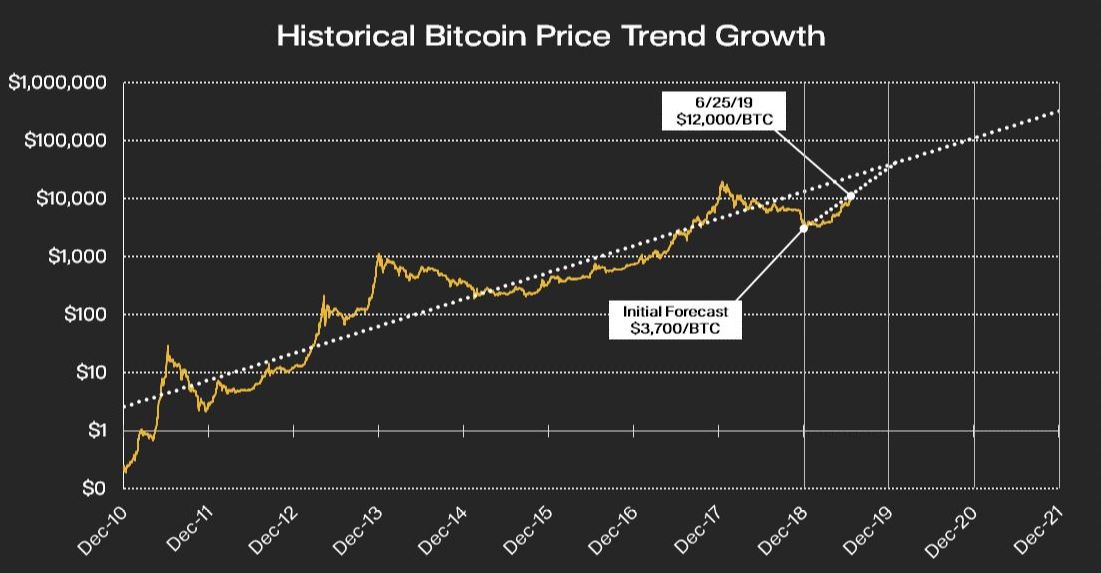

今後の価格がどうなるかパンテラ・キャピタルは2021年に356000ドルっていう予想

ビットコインの今後の価格がどうなるかについては、他にもパンテラ・キャピタル(ベンチャー、トークン、ブロックチェーン技術、暗号資産(仮想通貨)に関係したプロジェクトに注力しているヘッジファンド)が以下の様な価格予測もしています。

Bitcoin Price Reverting to Long-Term Regression

When you graph the price of any disruptive technology on a linear scale, it looks like a hockey stick. For example, Apple’s stock price graph is vertical. We think it’s more appropriate to graph disruptive tech exponentially.

For those who have participated in our conference calls, you may recognize the chart below, which shows Bitcoin’s historical price graphed logarithmically. The point of the graph is that although there are some manic bubbles and some cold crypto winters, the price keeps compounding consistently from a multi-year perspective, and at a very high rate – 235% CAGR.

訳

破壊的技術を持ったテクノロジーを均等目盛でグラフにすると、ホッケースティック(直線からのラストに垂直気味に上がる形)、みたいに見えます。

例えば、iPhoneで有名なAppleだと、株価はそれまでがどうであれ、垂直に上がっている様に見えます。

私たちは、こういったテクノロジーは指数関数でグラフを描くのがより適していると思っています。

下のチャートを見て下さい。これはビットコインの過去の価格を対数表示で描いたグラフです。

この図のポイントは、狂乱のバブルや、暗号資産(仮想通貨)の冬の時代もありますが、ビットコインの価格は、連続複利で多年に渡って伸び続けてきている、という事です。235%というかなり高い年平均成長率で。

上記英文・画像:Pantera Blockchain Summit 2019 :: Blockchain Letter, July 2019|2019年6月24日より引用

パンテラ・キャピタルは2019年末に42000ドル、2020年末に122000ドル、2021年に356000ドルっていう今後の価格予想を出しています。

(上記の年235%の成長率から考えた場合に今後の価格がどうなるかの予想です。)

参考:コインテレグラフジャパン|ビットコインは年末までに4万2000ドル」米投資ファンドが予測 根拠は…?

ビットコインの価格予測に関しては他にも、ジョン・マカフィーさんの2020年末に200万ドルや、ティム・ドレイパーさんの「確実に法定通貨を凌ぐ(1BTC=4億円)」とかの超強気予測なんかもあります。

- COIN TOKYO|ジョン・マカフィーがさらに大胆予測 ビットコイン(BTC)価格は2020年末に200万ドル|2019年10月27日

- BITTIMES|ビットコイン価格「1BTC=4億円」の可能性|将来的には今の1,000倍に:Tim Draper|2019年04月1日

ビットコインETF(上場投資信託)はまだ未承認

また、ビットコインETF(上場投資信託)が申請されて来ています。

まだ承認されたETFはないですが、仮に後々、承認された場合、機関投資家だったり、個人投資家だったりの資金流入が見込まれます。

仮にビットコインETFがニューヨーク証券取引所に上場して、例えば、国内ならSBI証券とか、楽天証券とかも取り扱いを始めたってなったら(SBI証券や楽天証券でもビットコインETFが買える様になったら)、これらの証券会社の口座を持ってる人がビットコインへの投資が容易にできる様にもなります。

証券会社の口座持ってる人は、暗号資産の取引所(コインチェックとか、GMOコインとか)の口座を開設してる人よりも大幅に多いです。&新規に口座を開設しなくて良いって事になるので、敷居も低いです。

で、そういった事が世界各国で起こるかと思います。

=承認されたら世界中でビットコインへの資金流入が大幅に加速?

また、証券取引所に上場したって事は、税制的にも株式同様の税負担になる事になります。

なので、まだビットコインETFで承認されたものはないですが、また、後に承認される物が出て来るかも確定してないですが、仮にビットコインETFが承認されたら、資金流入的にも税的にも大きな影響が出る?って感じです。

法律が決まる前に。税率が変わってからじゃ遅い?

あと、買い始める前に私が何でビットコインを買うのに乗り気じゃなかったかって理由の1つに「税制」がありました。

日本では今の所、ビットコイン等暗号資産の売買で得た利益は、申告分離課税にはなっていません。

ビットコインの税金は総合課税です。

なので、所得税は超過累進課税の税率で計算して税を納める事になります。

となると、ビットコインを購入して、仮に後に爆騰したとしても、その40%程度は税金の支払いにあてる事になるなら、思った以上の暴騰じゃないときつくない?ってのがありました。

で、更に、総合課税なので住民税・健康保険代にも影響して来ます。

なので、「あんま乗り気しない、税率が株やFX、CFDと同様、20.315%になってからにしよう」って思ってました。

が、むしろ、だからこその今始める(法律が変わって税制が変更される前に始める)のが良いんじゃないか?って思ったので、買い付けを始めました。

なるかは分かりませんが、仮に後に、申告分離課税の税率になって、法整備も整って分離保管とかにもなった場合、そりゃ資金流入が多くなるのは目に見えてるレベルなので、そうなって保有し始めても、ビットコインの暴騰をとるのはかなり期待薄?って思ったのがきっかけです。

慎重な人も含めて、そっから買いに入る、わけなので。

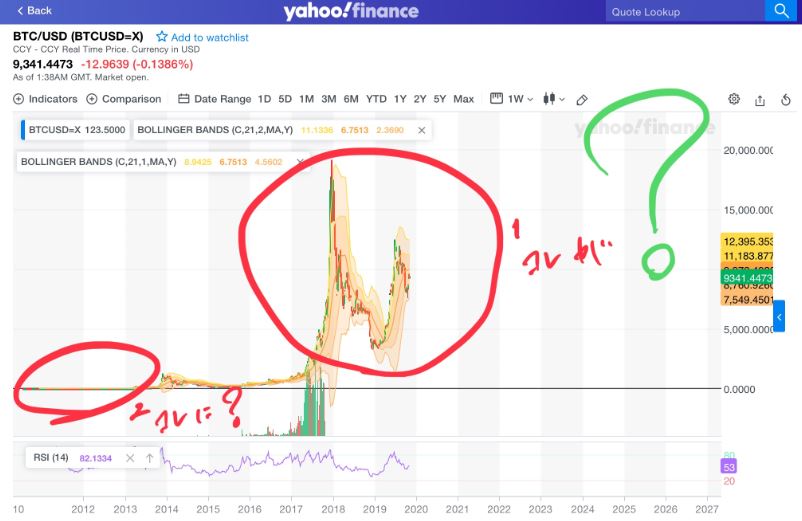

ビットコインのバブルや暴落の歴史(長期チャートで過去の価値推移を確認)

また、ビットコインの長期チャートで過去の価値推移を確認をして思った「同じ商品でバブルが何回も起こるってそれってバブルって言う?」ってのもビットコインの継続買付の理由の1つになってます。

ビットコイン価格は過去、以下の様に価格上昇が起こっています。

(ビットコインのバブルや暴落の歴史)

2010年7月19日:1BTC0.08ドル(A)

2011年6月8日:1BTC31.91ドル(B)

A→B:約1年:398倍

チャートはYahoo Financeより引用

その後価格が下がって(暴落)、2011年11月17日:1BTC1.99ドル(C)

2013年4月10日:1BTC266ドル

2013年11月29日:1BTC1241.92ドル(D)

C→D:約2年:624倍

その後価格が下がって(暴落)、2014年2月21日:1BTC91.66ドル(E)

レンジ相場的なのが続いて、2015年8月25日:1BTC199.57ドル

2016年6月16日:1BTC773.72ドル

2017年3月3日:1BTC1280.31ドル(2013年の前回の高値更新)

2017年6月6日:1BTC2999.91ドル

2017年9月1日:1BTC4892.01ドル

2017年12月18日:1BTC19370.99ドル(F)(現時点での最高値)

E→F:4年弱:211倍

日足じゃ一画面におさまらないのでこれは週足です。

その後下がって、2018年12月14日:1BTC3206.54ドル(G)

全体で見るとこういう形です。

もはや、A→Bや、C→Dは今の価格からすると何も値動きが起こってないレベルに見えます。

が、398倍、624倍っていう暴騰が起こってる期間です。

=指数関数的に伸びて来たっていう過去があります。

ビットコインのチャートで長期間での過去の価値推移を確認しとくと、ビットコインのバブルや暴落がどんな感じで起こってきたのか価格推移の歴史が分かって投資判断に役立つと思います。

私の中では、同じ商品(今現在は暗号資産は通貨というよりコモディティ(商品)っていう位置づけになってます。)で、バブルが何回も起こるってあり得るの?それってバブルって言う?って思ったのもきっかけの1つです。

もはやそれが通常運転?みたいな。

今の価格も後に振り返ると、A→Bや、C→Dの様な表示に見える可能性!?

※上記の〇倍はそれぞれの期間の天底をとらえた場合、なので(神業なので)、この〇倍をとらえるってより、その半分とか4分の1とかの可能性!?って感じになります。

価値保存手段として今後確立されたら富裕層が分散目的で入って来る?

また、今後、仮に、金融資産として、価値保存手段として慎重な人達がビットコインに納得いったら、巨額マネーが流れてくるかと思います。

分散、分散が富を守るわけで。

守るレベルの資産がある富裕層は資産保全のための分散の、その1つとしてビットコインを選択する?

資金の2%、5%、10%とかでも、その流入は価値上昇に繋がる可能性が普通にあります。

他にも、他国からの経済制裁へのヘッジとしてのビットコインの保有とか、マイナス金利の国の人とか(投資先を探している状態)がビットコインを保有等、とりあえず今後、金融資産・価値保存手段として評価が確立されたら、ビットコインを保有・買いになる人・資金が増えるって事なので、価値上昇には繋がるかと思います。

世界通貨として何割か使われる?

また、後に、世界中の通貨の大部分がデジタル化された場合には、法定通貨がデジタル化された物と、ビットコイン等暗号資産は、より強く比較対象になるかと思います。

ドルとかユーロとか、円とかポンドとか人民元とかそういうメジャーな物だけじゃなく、世界各国の通貨です。

価値を変えられちゃう通貨か、政治不安とかで価値が変わりやすい通貨か(ビットコインは特定の国の信用力で発行されているわけじゃないので特定の国の政治不安で価値が暴落とかは避けやすい状態です。)、人に送る時にわざわざ両替する必要のある通貨か(手数料かかる)、送ったのに(送られたのに)1週間とか待たないとならない(取引が中断、為替リスク等々)通貨か。

「世界通貨」として、資産の何割かとか、国際送金用とか、価値保存手段の1つとして認識され始め、それが世界の3%、5%とか、めっちゃいって10%とかになったならば、その流入分BTCの価値が上昇する?って感じです。

BTCならば、価格が政治・金融政策に直接は影響されず、両替必要なく(為替手数料かからず)、国際送金でも手数料かからず(仲介が存在しない)、着金が速い、ためそこに魅力を感じた人が増えれば、利用が増える可能性は大いにあると思いました。

世界の行き来がより増えた場合の手数料とか労力とか不安とか、諸々ひっくるめた“今まで払ってたコスト”がその分ビットコインの価値上昇に反映される?って感じです。

将来、決済として法定通貨の何分の1かでもビットコインに置きかわると時価総額で考えた価値はどうなる?

で、将来、世界の法定通貨の取引量の何分の1かでも仮にビットコインに置きかわったら?、その役目をビットコインが担う様になったら?って考えると、そうなった場合にはビットコインの需要があり、保持して使うって人が、資金が増えるって事なので、その分でもまたかなりの価値上昇圧力になるかと思います。

日常生活での決済でも(新興国も含め)、ネット上での取引でも、既存のお金の動きの何%か、何割か、がビットコインでまかなわれた場合、です。

今の世界中の法定通貨を合わせた時価総額は、約100兆ドルみたいです。

で、暗号資産全体の時価総額(ビットコインだけじゃなくアルトコイン(オルトコイン)=ビットコイン以外の暗号資産(仮想通貨)の総称、も含めた時価総額。全体としての価値・価格)は、2000億ドルとか3000億ドルとかって言われています。

(暗号資産の取引価格はかなり変動があるので時価総額自体もかなり上下します。2017年のピークの時で1兆ドル程度)

100兆ドルの1%は1兆ドルです。=1%置き換わると時価総額約3倍?

100兆ドルの3%は3兆ドルです。=3%置き換わると時価総額約10倍?

100兆ドルの5%は5兆ドルです。=5%置き換わると時価総額約16倍?

実際に使われ始めた場合の時価総額からのコレ↑なので、仮に将来何%かでも置き換わるとするならば、今から買っとくのはより良いんじゃないか?って思ったのも継続買付してる理由の1つです。

大企業が段々入って来てる

また、ビットコイン等、暗号資産が決済手段として使えるもしくは検討中って企業は増えてきてます。

=それだけ資金流入・流動性が増える

=ビットコインの価値の底固め・上昇に繋がる

未来人(タイムトラベラー)の予測?

他にもこんなのもあります。

アメリカ最大級の掲示板である「reddit(レディット)」に2013年に投稿されたものの様です。

個人的にこういう系の話は好きです。

BITTIMES|ビットコイン今後の展望「危険だから消滅させる」と語る未来人|2017年10月26日より引用

私はタイムトラベラーです。今、あなたたちがやっていることをやめるよう頼みに来ました。

私は 2025年からこのメッセージを送っています。

私が本物のタイムトラベラーだと言うことを証明する方法がないので、私を信じられないのなら無視をしていただいて構いません。

私は何が起こったのかを説明するだけです。

2013年まで、平均してビットコイン価格は毎年 10倍に増加しました。

2010年には0.1ドルから

2011年には1ドルに

2012年には10ドルに 2013年(今年中)には100ドルに引き上げられる予定です。

今後は 2年で 10倍になります。

つまり、2015年に1,000ドル。

2017年に10,000ドル

2019年に100,000ドル

2021年に1,000,000ドル(約1億円)といった具合です。

ただ、過去たくさんあった価格予想の中から、生き残りバイアス的に、まだある程度予想的中が残ってる物があるってだけの可能性はもちろんありますが。

VISAへの楽観、陶酔。

あと、これは個人的な事ですが、VISA(V)やMasterCard(MA)への楽観、陶酔があるってのも1つの理由です。

人によると思いますが、私の中ではVやMAが凋落するってイメージがあんまないので、これって、テンプルトンさんが言う、「強気相場は、・・・楽観とともに成熟し、陶酔のなかで消えてゆく・・・。」の1つなんじゃないか?って思ったので。

いや、全く分かりませんが、仮にVやMAの決済システムを導入しているお店の何割、何%かが暗号資産関係の決済システムを導入し始めたり(暗号資産を使う決済システムの手数料は低い)、店舗が増えた事で利用者側が更に増えたら更に対応店舗も増え・・・、ってなり、そうなっていくと、ビットコインの価値自体もそのVやMAが今とってる市場規模の何割か移転って事になりその分上昇?って思ったので。

送り先の個人情報がなくても送れるというのも価値の1つ

また、ビットコインはアドレスからアドレスに送金するにあたって相手方の個人情報を必要としないです。

住所とか、名前とか、携帯番号、銀行口座番号とか、そういうのを必要とせず送金する事ができます。

これもビットコイン等の暗号資産の利点の1つとしてあります。

ビットコインの価値提供の1つって感じです。

TwitterでのBitcoinの言及数が過去最低を記録=買い時?

他にも、TwitterでのBitcoinの言及数が過去最低を2019年10月4日に記録した=ビットコインの買い時っちゃ買い時なのかな?って思ったのも継続買付のきっかけになってます。

#Bitcoin Twitter mentions hit all-time-low pic.twitter.com/WW7wH3eksm

— Unfolded (@cryptounfolded) 2019年10月4日

これも、テンプルトンさんの「強気相場は悲観のなかで生まれ、懐疑のなかで育ち、楽観とともに成熟し、陶酔のなかで消えてゆく。悲観の極みは最高の買い時であり、楽観の極みは最高の売り時である。」だと思ったので。

関心がかなり薄れ(悲観)ているなら、買うには良い時期?って事で。

損失は限定できる

始める前だとビットコインがいくらから買えるか分からず、1BTCの価格からじゃないと買えないのかなってイメージしてる事があると思います。1BTCからだったら高いよ、みたいな感じで。

が、ビットコインは0.001BTC等から買えるので、ちゃんと自分の好きな取引量にして損失を限定できます。

1BTC単位で買わなきゃならないわけじゃないです。

(→GMOコインではいくらからビットコインが買えるの?)

なので、1万円、5万円、20万円、、、、と自分の好きな量で買えます。

最大損失をちゃんとコントロールできます。

始め方の流れとしてはコインチェックやGMOコイン等の取引所の口座開設の申し込みをして、日本円を入金して、BTCを買うって流れです。

法整備前なので、何か問題があったとしても取引所は補償とかは法的義務はない状態です。

補償してくれるとしてもあくまでも取引所の任意です。

なので、暗号資産を買う場合は複数の取引所の口座を開設して買うってのを推奨です。

長期投資(中期投資)でガチホレベルで保有

また、株式と同様、ビットコインも長期投資として(中期投資として)、でガチホレベルで保有って感じでの購入にしてます。

長期保有。ロングです。(買い)

需要面が表面化したり、ストックフローとか、過去実績の連続複利とか、そういうの考えての投資ならやはり時間は必要なので。

中期でのガチホです。

ビットコインもちゃんと現物で買えます。(レバレッジ1で買えます。)

なので、元本保証ではないですが、現物で買うなら元本超過損失にはならないです。

(失う事になっても、失うのは最大で現物を購入した額のみ。それ以上に損にはならない。)

迷うって場合には、具体的には2025年時点で半分とか、4分の1とか、ゼロになって損したとしても、精神的に来ない額、痛くはない額(お金なのでいくらでも損失になったら痛いは痛いですが、それでも普通に痛くないって思える額)でやるって感じが良いかと思います。

もちろんどんだけ買うかは自分で決める事ですが。なにがしかにはなる額だけ買う、とか。人によって目的が違うので。

安い時に買わないとどんだけ良い動きでも利益出すのがムズイ

また、株とかもそうですが、将来性がある・ないとは別の部分で、どんだけ良い動きをする物でも、安い時に買わないと利益を出すのは難易度が上がります。

含み益状態でのガチホなのか、含み損状態でのガチホなのかで難易度は違いますし、ちょっとの含み損状態でのガチホなのか、結構な含み損状態でのガチホなのかでも難易度が変わって来るので。

なので、買値にはこだわる事になります。

ビットコインが今からでも儲かるのか、って疑問が出る事があると思いますが、その意味で、暴騰のトップ付近ではない、むしろ暴落後ってのはリスクをあらかじめ抑えられてるとも言えます。

ビットコインへの投資が失敗するのか成功するのかは未来の価格次第なので、結局その時点では誰にも断言できない事ですが、買値は自分である程度コントロールできるので。

そのまんま上に行っちゃうんじゃないか?とか、逆に下がった時にもっと下に行くんじゃないか?とかの気持ちは出て来ますが、完璧なタイミングは誰にも断言できないので、自分で決めて、時期も分散して(投下資金をいくつかに分けて時期を分散して購入)、って感じで買付って感じになります。

納得いく価格の時は厚めに購入って決めたり。

という事で、ビットコインって投資対象になんの?価値あるの?って疑問に関してでした。

私の場合で言うと、

- 送金時間の速さの面で

- 送金手数料の安さの面で

- 国際送金

- 既存決済システムのシェアから何割か移行?

- クレジットカード払いでの手数料を嫌うお店からの移行での価値

- 銀行口座の維持手数料

- 世界通貨として何%か使われる事になった場合の価値上昇の面から

- 国を移動する時の両替代、労力

- 将来、資産分散の需要での資金流入?の面から

- 価値保存商品からの何割かの資金流入の面から

- 金、法定通貨(特に自国通貨価値の下落がきつい国等)、株式、債券等々

- 過去の値動き(実績)からの価格予想から(パンテラキャピタル)

- ストックフロー比率から考えた今後価格上昇がどうなるかの見通しから(PlanBさん)

- モンテカルロ法での100回の試行から考えたどこまで上がるか、下がるとしたらどこまで下がるかの価格予測から(ティモシー・ピーターソンさん)

- ネットで、既存メディア、既存実店舗から、個人、小規模への富の移転と同様、ビットコイン等で既存金融機関や既存の決済関係の富が個人、小規模への移転?から

- VISAへの楽観の時期

- 悲観、懐疑の時期?の面から(買い時?)

- 法整備が整う前だから(法律が整って税率が変わったとしたら資金流入大幅に増える?からその前に)、の面

等々の面から、ビットコインって投資対象になんの?価値あるの?って状態でしたが、むしろ強気・・・!に変わりました。

なので、継続買付してるって感じです。

ビットコイン買うなら取引所は分散して買っとくのが良いと思います!

次ページ→ビットコインの勉強で本読むならデジタル・ゴールドがおすすめ

スポンサーリンク